CVC(コーポレートベンチャーキャピタル)とは?VCとの違い/メリット

【目次】

CVCとは?

CVCとは 「Corporate Venture Capital」の頭文字を取った言葉であり、日本語で表記すると「コーポレート・ベンチャーキャピタル」です。事業会社が社外のベンチャーに対して行う投資活動のことであり、事業会社とベンチャーの連携方法のひとつと考えられています。

CVCでは、自社の事業領域と重なっていたり、シナジー効果の獲得が期待できたりするベンチャーに対して投資を行うのが基本的です。なお、出資は1社単独で行われることもあれば、複数の事業会社で共同出資することもあります。

CVCが投資を行う際の手法には、主に以下の4つが挙げられます。

- 自社の本体勘定で直接的に投資を行う

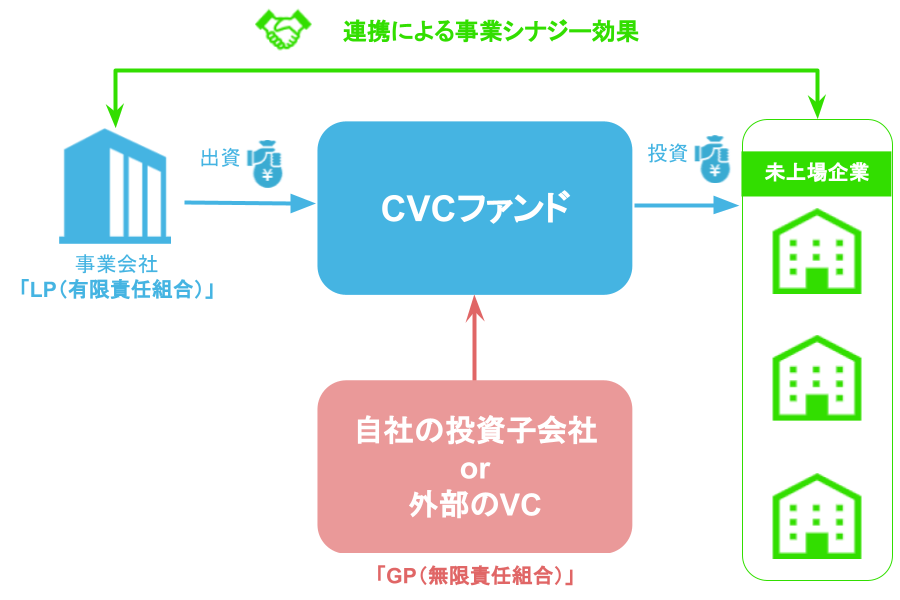

- 事業会社が自社の子会社・関連会社としてVCを作り、事業会社はLP(有限責任組合員)として出資を行う

- 外部のVCとともに新規事業開拓のための専用ファンド(二人組合)を組成し、事業会社はLPとして出資して運用を任せる

- 複数の投資家が投資するファンドに、他の投資家とともにLPとして出資して運用を任せる

上記のうち「2」と「3」の設立形態に見られる特徴について、以下の表にまとめました。

| 子会社・関連会社のVCを設立 | 外部のVCと専用ファンドを組成 | |

| 主なメリット | 事業会社の価値観をCVCの投資判断に反映させやすい | 第三者の視点から広く情報を収集できる 事業会社が投資対象との事業シナジーの追求に集中できる |

| 主なデメリット | 投資先の発掘や投資判断において、大局の見通しがききにくい | 特になし |

| CVC投資のノウハウ | 事業会社が自身で積み上げる必要 | 外部のVCから吸収できる |

| 人材採用の必要性 | 必要 | 一般的に不要 |

| VCの管理業務 | すべて事業会社自身で行う必要がある | 基本的に外部のVCが担う(一部、LPが手がける業務あり) |

| 外部へのアピール | 効果的なアピールは難しい | 外部のVCと二人組合を設立することで、効果的に外部へアピールできる |

CVCとVCの違い

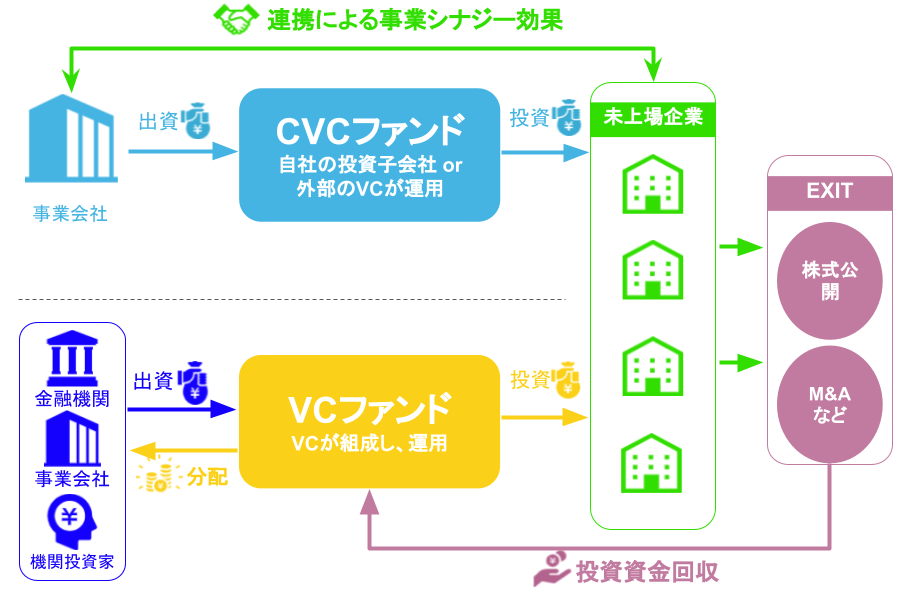

CVCもVCの一種で未上場企業に投資を行う点は同じですが、両者は投資の目的に違いがあると考えられています。CVCでは、既存事業を拡大・進化させるための事業シナジーを追求する目的で投資を行うケースが多く見られます。

また、ファンドの設立母体となった企業の新規事業立ち上げに寄与する技術・アイデア、ノウハウなどを早期に獲得することを目的に掲げて投資を行っているCVCも多いです。

そのため、投資対象となる未上場企業が将来的に株式公開やM&AなどでEXITを行った際、株式を売却して投資資金回収(キャピタルゲインを獲得)は、VCと比べると最優先ではありません。

一方、VCの投資目的は、主に投資資金回収にあり、あくまでも財務的・金銭的なリターンを追求する傾向が見られます。

VCについては以下記事で詳しく解説しているので、さらにCVCへの理解を深めるために併せて読んでみてください。

CVCのメリット・デメリット

本章では、事業会社がCVCによる投資活動を行うことで生じる代表的なメリット・デメリットを順番に紹介します。

CVCのメリット

まずは、事業会社がCVCによる投資活動を行うことで生じる代表的なメリットを4つ取り上げます。

①オープンイノベーションの促進

近年は顧客ニーズが多様化しており、特に大企業では自社内ですべての顧客ニーズを汲んだ開発を行うことが困難になっています。こうした悩みを抱える企業が、ニッチではあるもののユニークな技術やアイデアを持つベンチャーと連携することで、製品開発期間の短縮化や新しい製品・市場の開拓につなげられる可能性があります。

こうした理由から、オープンイノベーションを促進する手段として、これまで事業拡大などのために確保してきたM&A・研究開発の予算の一部をベンチャーへの投資に充てて、投資先企業が保有する技術やアイデアを活用・連携する企業が増加しています。

② 早い段階での有望ベンチャーとの接触

事業会社は、CVCによる投資を通じて、将来性のある新技術・製品・サービス・アイデアなどと早い段階で接点を持つことが可能です。こうした有望なベンチャーと早期から連携を図ることで、投資によって獲得が期待される事業シナジーの最大化につなげられます。

③新市場への参入・新規事業の立上げのリスクを軽減

一般的に、事業会社が自社で新市場への参入や新規事業の立ち上げを行うためには、多くの費用・時間・手間がかかります。その一方で、CVCによる投資を通じてベンチャーと連携すれば、投資先企業に研究開発などを推進してもらえるため、事業会社としてはリスクを軽減した状態で新市場への参入や新規事業の立ち上げを図ることが可能です。

つまり、ベンチャーと連携してフィージビリティスタディ(新たな事業・製品・サービス・プロジェクトなどが実現可能かどうかをあらかじめ調査し、検証すること)を実施できます。

また、他のVCとともに投資を行うことで、自社が単独で投資を行うよりも投資資金を抑えること(リスクヘッジ)が可能です。

④社内外へのメッセージ機能

CVCを通じて投資資金を持つことで、VCや投資家などのベンチャーコミュニティから情報を収集しやすくなります。また、自社内にベンチャーとの連携機関を設立することで、社内からも情報が集まりやすくなります。

CVCのデメリット

事業会社がCVCによる投資活動を行うことで生じるデメリットを強いて挙げるならば、以下のとおりです。

- 結果が出るまでに時間がかかる

- ハイリスク・ハイリターンである

CVCによるベンチャーへの投資は、結果が出るまでに長い時間が必要です。半年や1年で結果が出るケースは少なく、数年単位の時間が求められる長期的な投資といえます。また、未上場企業の株式に対する投資であるため、結果が出るまでの間は流動性が見込めません。

また、投資活動であるため、成功する案件もあれば、そうではない案件も見られます。CVCによる投資を行う際は、開発段階・事業化段階・市場競争の各段階で失敗のリスクが存在することを認識しておくことが望ましいです。

CVCから投資を受けるメリット・デメリット

続いて、CVCから投資を受けるベンチャー側のメリット・デメリットを順番に紹介します。

CVCから投資を受けるメリット

まずは、CVCから投資を受けるベンチャー側のメリットを3つ取り上げます。

①設立母体である事業会社と強固な関係性を築ける

CVCから投資を受けることで、CVCの設立母体である事業会社と強固な関係性を構築できます。事業会社は開発環境や顧客基盤をはじめとする経営資源を最大限に提供してくれるケースが多く、投資先ベンチャーからすると事業のさらなる発展につなげることが可能です。

②企業の信用力・認知度の向上につながる

CVCを通じて規模の大きく信用力のある事業会社から投資を受けることで、投資を受けたベンチャーも信用力が向上します。これは、金融機関などから融資を受けにくいベンチャーにとって、非常に大きなメリットです。

また、CVCによる投資に伴いベンチャーと業務・資本提携を結ぶ場合、大企業ではプレスリリースを発行するケースが一般的であり、これに社名が掲載されることで認知度が高まります。このような、CVCによる投資を通じた信用力・認知度の向上は、事業を拡大するうえで大きなメリットだといえます。

③投資による資金調達を行える

資金調達の方法は、主に「投資による調達」と「融資による調達」の2種類に分かれます。後者は、借入先である銀行や日本政策金融公庫といった金融機関に対し、返済期限までに借入金額を一定金額ずつ弁済する義務を負います。また、借入金額に加えて利息の支払いを求められるため、ベンチャーの資金繰りを圧迫する要因となるおそれがあります。

その一方で、CVCから投資を受ける場合は「投資による調達」に該当するため、投資先のベンチャーは、投資を受けている期間中に投資資金を一定金額ずつ弁済する義務を負いません。

CVCから投資を受けるデメリット

ベンチャーがCVCから投資を受けるデメリットを強いて挙げるならば、以下のとおりです。

- CVCの設立母体である事業会社の色が出てしまう

- 経営の自由度が低下するおそれがある

CVCから投資を受けているベンチャーでは、CVCの設立母体である事業会社の印象が色濃く出てしまい、その事業会社の競合他社に当たる企業との取引をスムーズに行うことが難しくなるおそれがあります。

また、CVCの設立母体である事業会社が、ベンチャーの経営・事業方針に関与するようになる可能性も考えられます。もちろん、CVCは投資を行っているからといって、必ずベンチャーの経営に意見できる権利を持っているわけではありません。とはいえ、事業会社によっては、シナジーを高めるためにベンチャーの経営への介入を図るケースも見られます。

CVCの投資先であるスタートアップについて以下記事で解説しています。スタートアップについて理解を深めることで、なぜCVCが投資を行うのかがより理解できるようになります。

CVCとM&Aの比較

「事業シナジーを得るための投資」という側面を見ると、CVC投資とM&A買収は似ていますが、両者には「投資額」および「投資先企業に対する影響力の強さ」に大きな違いが見られます。

M&Aによる買収では、相手先企業の経営権を握るケースが多く見られます。この場合、買収側企業では、売却側の手がける事業を容易にコントロールすることが可能です。しかし、経営権を握るためには相手先企業の株式を一定以上取得する必要があり、莫大なコストがかかるのが一般的です。また、M&A後に相手先企業の運営を成功させるには、多くの経営資源やノウハウを注ぐ必要があると考えられています。

これに対して、CVCを行う場合、相手先企業に対してM&Aのような強い支配力は持てないものの、投資額を抑えた状態である程度の影響力を得ることが可能です。経営に関する支援を行うものの、経営の舵取りはあくまでも相手先企業の経営陣により行われるのが一般的であり、投資失敗時の損失を抑えやすいです。つまり、M&A買収と比べると、CVC投資はローリスク・ローリターンの投資だといえます。

とはいえ、CVCとM&Aの間に優劣は存在しません。例えば、以下のような視点を用いて、自社の状況に合った手法を検討することが望ましいです。

- 投資のリターンとリスク(投資に求めるリターンはどれほどか、これを得るためにに取れるリスクはどれほどか)

- 効果を発揮するタイミング(すぐに自社の主力事業と絡めたいのか、成長する中で自社事業とのシナジーが徐々に獲得できれば良いのか)

そのほか、将来的なM&Aの相手候補を探すために、CVCによる投資を利用して情報収集を行っている事業会社も見られます。

国内CVCと事例

本章では、国内CVCの事例として代表的なものを3つ取り上げます。

Z Venture Capital

2012年にヤフーにより設立されたCVC(設立当初は「YJキャピタル」)で、主にインターネット事業に対して投資活動を行っています。これまでに60社以上に投資を行った実績を持っており、投資先は日本国内のみならず、アジア・アメリカなど世界規模に及んでいます。代表的な投資先は、以下のとおりです。

- ラスクル(オンライン印刷通販会社・東証マザーズ上場)

- GameWith(ゲームの攻略情報コミュニティ・東証マザーズ上場)

- Retty(実名口コミグルメサービス)

投資先には上場を果たしたベンチャーも複数あり、現在注目を集めているCVCの1つです。

GMO Venture Partners

2015年に総合インターネットカンパニーであるGMOグループのCVC部門として設立された会社です。主にインターネット事業を手がけるスタートアップに対して、積極的に投資を行っています。

主な投資事例を挙げると、2015年に、ビジネス用のコミュニケーションツールを提供する「ChatWork」に対して3億円を投資しています。また、2017年には、GMOグループの事業会社「GMOグローバルサイン」のIDアクセス管理クラウドサービス「SKUID(スクイド)」と連携し、シナジー効果を追求しています。

NTTドコモベンチャーズ

2008年にNTTドコモの子会社として設立されました。ドコモ以外のNTTグループとのシナジーを発揮できる企業への投資を目的に、CVCファンドの運営や協業促進、スタートアップ支援などを手掛けています。

主な投資事例を挙げると、2018年に、中古不動産の販売を中心にAIやITを駆使した事業を展開する「GAテクノロジーズ」に対して投資を行っています。この事例では、通信事業以外でのコンテンツ力の強化により、他キャリアとの差別化を図ったものと考えられています。

国外CVCと事例

最後に、代表的な国外CVCとして、「Google Ventures」を取り上げます。Google Venturesは、2009年にGoogleの経営部門から独立する形で設立された会社であり、アメリカでは比較的歴史の浅いCVCファンドです。しかし、現在では世界を代表するCVCファンドとして知られています。

Google Venturesは、株式売却によるキャピタルゲインの獲得という財務的・金銭的なリターンを追求するVCに似た特徴を持っています。過去には投資先ベンチャーをGoogle社の競合他社に売却した事例もあるなど、一般的なCVCとは一線を画した存在と言えます。

主な投資事例を挙げると、2013年に、タクシー配車システムを手がけるUberに対して投資を行っています。

まとめ

CVCとは、事業会社が社外のベンチャーに対して行う投資活動のことです。CVCでは、基本的に、自社の事業領域と重なっていたり、シナジー効果の獲得が期待できたりするベンチャーに対して投資を行います。

CVCもVCの一種で未上場企業に投資を行う点は共通しているものの、両者は投資の目的に違いがあると考えられています。CVCでは、既存事業を拡大・進化させるための事業シナジーを追求する目的で投資を行うケースが多く見られます。また、ファンドの設立母体となった企業の新規事業立ち上げに寄与する技術・アイデア、ノウハウなどを早期に獲得することを目的に掲げて投資を行っているCVCも多いです。

事業会社がCVCによる投資活動を行う場合、「オープンイノベーションの促進」「早い段階での有望ベンチャーとの接触」などのメリットが期待できます。また、CVCから投資を受けるベンチャー側では、「設立母体である事業会社と強固な関係性を築ける」「企業の信用力・認知度の向上につながる」などのメリットが見込めます。

M&Aと比べるとCVCはローリスク・ローリターンの投資であり、昨今では国内外を問わずさまざまな事業会社がCVCを通じて投資を行っている状況です。とはいえ、CVCとM&Aの間に優劣は存在しないため、自社の状況に合った投資手法を検討することが望ましいです。

DEEPTECH DIVE

本記事を執筆している東京大学協創プラットフォーム開発株式会社(東大IPC)は、東京大学の100%出資の下、投資、起業支援、キャリアパス支援の3つの活動を通じ、東京大学周辺のイノベーションエコシステム拡大を担う会社です。投資事業においては総額500億円規模のファンドを運営し、ディープテック系スタートアップを中心に約40社へ投資を行っています。

キャリアパス支援では創業期~成熟期まで、大学関連のテクノロジーシーズを持つスタートアップへの転職や副業に関心のある方とのマッチングを支援しており、独自のマッチングプラットフォーム「DEEPTECH DIVE」を運営しています。

DEEPTECH DIVEにご登録頂くと、東大IPC支援先スタートアップの求人募集情報を閲覧でき、またスタートアップから魅力的なオファーを受け取ることができます。ご登録は無料で、簡単なプロフィールを入力頂くことでご利用頂けます。

今すぐにキャリアチェンジをお考えでない方でも、東大IPC社員へのカジュアル相談は大歓迎です!もしご興味のある方は是非、マッチングプラットフォーム「DEEPTECH DIVE」にご登録ください。