VCとは?

VCとは

VCは「ベンチャーキャピタル」の略で、VCを略さずに書くとventure capitalです。読み方はブイシー。

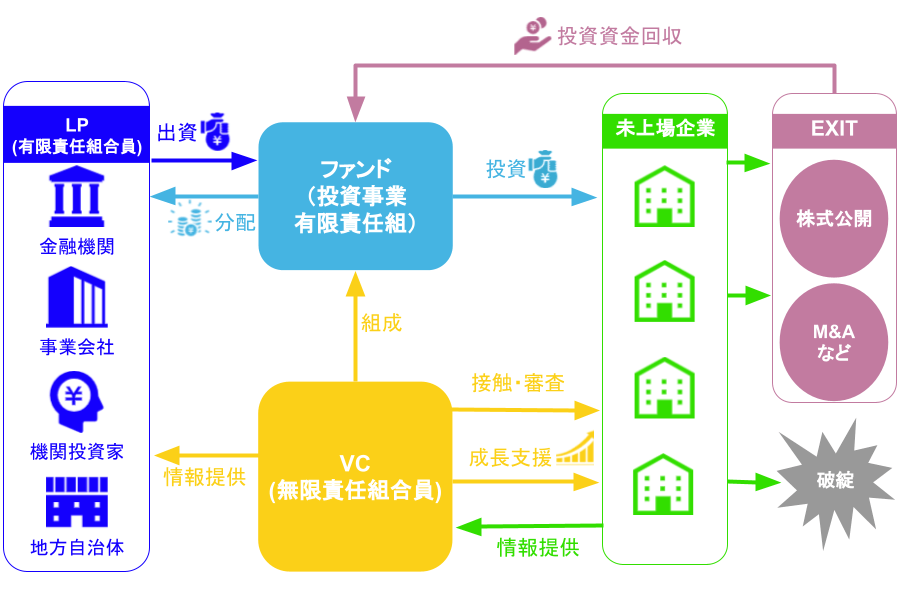

VCとは、未上場企業(スタートアップ・ベンチャーなど、高い成長率が見込まれる企業)に対して、主に出資(資金提供の対価として、ここでは主に対象企業の株式を取得)の形で投資を行う組織のことです。上図は、VCの投資スキームを表したものになり、VCは無限責任組合員としてファンドの管理・運用の主体になります。

なお、VCの1種にCVC(Corporate Venture Capital)がありますが、これは事業会社が主に自己資金をもとにファンドを組成し、未上場企業に対して出資を行う組織のことです。

VCでは、さまざまなアプローチ(知り合いからの紹介、ピッチコンテスト、電話やメールによる直接連絡など)で成長を志す未上場企業と接触し、一定の審査を行ったうえで投資するか否かを決定します。

一般的に、VCの投資目的は、投資対象となる未上場企業が将来的に株式公開やM&AなどでEXITを行った際、株式を売却して投資資金を回収(キャピタルゲインを獲得)することです(CVCでは、キャピタルゲインの獲得に加えて、事業シナジーを追求しているケースが多く見られます)。

多くの場合、VCの投資資金は、LP(有限責任組合員:金融機関、事業会社、機関投資家、地方自治体など)から調達します。調達した資金の投資方法については、VCがもともと保有する資金と合わせて、VC自身から出資をする「自己資金投資」と、VCがファンド(投資事業有限責任組合)を組成し、ファンドから投資をする「ファンド投資」の2つのケースに分けられます。

これら2つのケースにおいて、VCはファンドの管理・運用の主体として、資金調達先のLPに対し、投資した企業が行ったEXITによって回収した資金をファンドから分配する役割を担います。

なお、VCの中には、未上場企業に対して、出資だけでなく経営コンサルティングなどによる成長支援を通じて、企業価値の向上を図る組織も存在します。

また、VCでは投資対象の企業がEXITを果たせばキャピタルゲインとして大きな利益を獲得できる可能性がある一方で、EXITを果たせなかったり経営破綻してしまったりする企業も少なからず存在することから、VC側で投資資金を回収できないケースもゼロではありません。この点を踏まえると、VCでは、「ハイリスク・ハイリターン」の姿勢で未上場企業に投資を行っています。

VCにとって重要なスタートアップ、EXITについて、以下記事で解説していますので、ご興味がありましたらご一読ください。

DEEPTECH DIVE

本記事を執筆している東京大学協創プラットフォーム開発株式会社(東大IPC)は、東京大学の100%出資の下、投資、起業支援、キャリアパス支援の3つの活動を通じ、東京大学周辺のイノベーションエコシステム拡大を担う会社です。投資事業においては総額500億円規模のファンドを運営し、ディープテック系スタートアップを中心に約40社へ投資を行っています。

キャリアパス支援では創業期~成熟期まで、大学関連のテクノロジーシーズを持つスタートアップへの転職や副業に関心のある方とのマッチングを支援しており、マッチングプラットフォーム「DEEPTECH DIVE」を運営しています。マッチング先の企業は投資先です。投資先との密なやり取りで得た確かな情報とベンチャー・スタートアップ界隈を知り尽くしている私たちだからこそできる知見を基に、転職や副業したい方を丁寧にサポート・お繋ぎいたします。

スタートアップと関わりを持ちたい方はぜひ、マッチングプラットフォーム「DEEPTECH DIVE」にご登録ください。