取得請求権付株式とは?ポイントや活用例、定款記載例をわかりやすく解説

【目次】

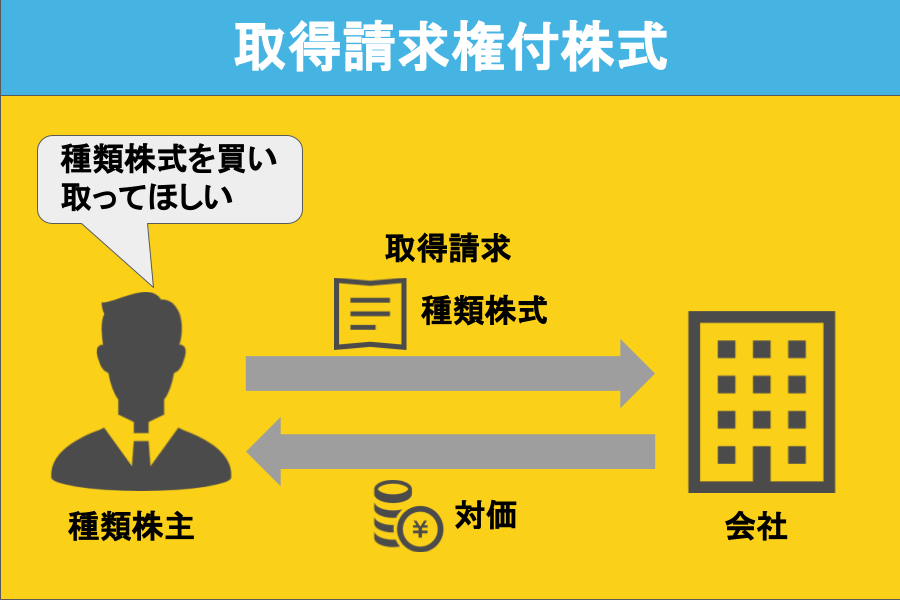

取得請求権付株式とは?

取得請求権付株式(英語:Share with Put Option)とは、株主が会社に対して株式の取得や転換(会社の発行する他の種類の株式との交換)を請求することができる旨が定められた種類株式のことです。

この種類株式について株主から取得請求があった場合、会社は分配可能額(会社に利益を残しながら債権者に払える財産のこと)の範囲内で取得しなければならず、その請求を拒否することは認められません。そして、会社は株式を取得する対価(詳しくは後述します)として、あらかじめ決められた財産を株主に対して交付します。

もともと非公開会社の株式は流動性が低く、自由に売買することはできません。しかし、取得請求権付株式を活用すれば、経営に相応しくない者に株式が渡らないよう株式に譲渡制限を設けている場合であっても、企業が株式の買い取りを保障できます。

これにより、株式を売却したくても売却できないというリスクを軽減できることから、投資家にとっては実際に投資を行うハードルが下がるというメリットが期待できます。

種類株式について詳しく知りたい場合は、以下の記事で解説しています。併せてお読みいただくことで、取得請求権付株式および、その他の種類株式の概要や関係性を深く理解できますので、ぜひご覧ください。

取得請求権付株式のポイント

本章では、取得請求権付株式を活用するうえで把握しておくべき重要なポイントの中から、代表的な3つをピックアップし解説します。

株主が株式発行会社に取得を請求できる

取得請求権付株式では、これを保有する種類株主が自身の所有する株式を取得するよう、その株式を発行する会社に対して請求できる点に大きな特徴が見られます。

対価は金銭だけではない

会社による株式取得の対価は、金銭だけでなく、社債・新株予約権・新株予約権付社債・普通株式・他の種類株式などの中から、会社が選択し定めることが可能です。

このうち、金銭を対価とした場合、会社には分配可能額の範囲を超えた買取(対価支払い)は認められていないことから、出資者としては普通株式や他の種類株式を対価として望むケースが少なくありません。

とはいえ、未上場企業(スタートアップ・ベンチャーなど)への投資において、対価としてよく使われているものは金銭や普通株式です。

金銭は、投資家のリスクヘッジのため(投資家のニーズを汲み取るため)に対価として選ばれることがあります。例えば、投資家による未上場企業への投資で、リスクヘッジのために上場前に投資家がイグジットを図るケースを想定します。このケースでは、会社が株式上場をする目標時期を定め、その時期を過ぎた場合は取得請求を行使できるようにしておくことで、投資家は上場前であってもリターンを得られる可能性があります。

一方、普通株式は、例えば、上場(IPO)前に普通株式に転換するため(企業側のニーズを満たすため)に対価として選ばれることがあります。上場準備にあたって、種類株式は普通株式に転換されるのが一般的です。例えば、会社が上場(IPO)準備を円滑に進めたいケースを想定すると、株主が取得請求権を行使し普通株式への転換を行えば、会社側が働きかけて株主の持つ種類株式を普通株式へと転換させる場合に比べて一部処理の手間・時間を省けることから、上場準備をスムーズに進められる可能性があります。

なお、金銭を対価とする場合に対して、普通株式や他の種類株式を対価とした場合、会社は費用をかけることなく株主の権利行使に応じられる一方で、株主との権利関係(例:議決権の割合)が変化する可能性がある点に注意しなければなりません。

スタートアップについて詳しく知りたい場合は、以下の記事をご確認ください。

イグジットへの不安を軽減

取得請求権付株式では、実質的に流動性の低い非公開会社の株式の買取が保証されているため、投資のハードルが下がる可能性があります。これに伴い、出資者のイグジット(株式売却)への不安を緩和させる効果も期待されています。

イグジットについて詳しく知りたい場合は、以下の記事をご確認ください。

取得請求権付株式と取得条項付種類株式の違い

取得請求権付株式と名称が類似する株式に、「取得条項付株式」が挙げられます。これら2つは種類株式である点は共通しているものの、特徴は大きく異なるため注意しましょう。

取得条項付株式(英語:Share Subject to Call)とは、一定の事由の発生を条件に、会社が株主から種類株式を強制的に取得する旨が定められた種類株式のことです。つまり、取得条項付株式は株主ではなく会社側に買取りの請求権が認められている点で、取得請求権付き株式とは性質が大きく異なっています。

取得請求権付株式の活用例

会社が発行する株式のうち一部を「取得請求権付株式」とした場合、買取りの対価として普通株式や他の種類株式を交付することができます。また、種類株式は、取得請求権を含めた9つの権利の中から、複数の権利を重複して付与することが可能です。

上記の決まりを活用すると、例えば、取得請求権・剰余金の配当・議決権の制限という3つの事項を設定した種類株式を発行することも認められます。この種類株式を発行することで、これを取得した株主に対して、以下のような恩恵を与えられます。

- 株主総会での議決権が制限される代わりに、配当を多く受け取れる

- 別の種類の株式の配当が高くなったことを理由に、株主がその株式に転換するよう請求できる

これにより、株主側は安定して高い配当を受けられるようになる一方で、会社側はより資金調達が行いやすくなるメリットが期待できます。

ただし、発行する株式のうち一部を取得請求権付株式とする場合、会社側では取得請求権付株式の株主のみによる株主総会(種類株主総会)の決議が必要となる場合があります(例:既存株式を取得請求権付株式に変更する場合、新株として取得請求権付株式を発行する場合)。

取得請求権付株式の定款記載例

取得請求権付株式を発行する場合、定款に記載しなければならない事項は以下のとおりです。

- 株主が会社に自身の有する株式を買い取るよう請求できる旨

- 会社が株主から株式を買い取るのと引き換えに株主に渡す対価の種類

これに対して、以下の事項については、内容の要綱のみで足りるとされています。

- 会社が株主から株式を買い取るのと引き換えに株主に渡す対価の内容・金額・計算方法など

- 株主が株式の買取請求を行える期間

上記を踏まえて、ここからは定款への記載例を紹介します。

対価が金銭の場合

第◯条

A種株主は、次の各号に定める取得の条件で、当会社がA種株式を取得するのと引換えに金銭の交付を請求することができる。

(1)取得と引換えに株主に交付する金銭の額

最終の貸借対照表の純資産額を発行済株式総数で除した額に対象株式数を乗じた金額とする

(2)取得請求が可能な期間

令和◯年◯月◯日から令和◯年◯月◯日までとする

対価が金銭以外の場合

第〇条

A種株主は、次の各号に定める取得の条件で、当会社がA種株式を取得するのと引換えにB種株式の交付を請求することができる。

(1)取得と引換えにA種株主に交付するB種株式の数

A種株式1株につき、B種株式◯株とする

(2)取得請求が可能な期間

令和◯年◯月◯日から令和◯年◯月◯日までとする

まとめ

スタートアップやベンチャーなどの未上場企業への投資では、種類株式の内容として取得請求権が定められることがあります。

取得請求権株式を活用することで、投資家にとっては投資をするハードルが下がり、企業側にとっては資金調達がしやすくなるというメリットが期待できます。

ただし、会社の資金調達だけでなく組織や経営に重大な影響が及ぶこともあるため、企業法務の専門家・アドバイザーなどに相談をして、慎重に検討しましょう。