シリーズBとは?資金調達における定義や金額を解説

【目次】

シリーズBとは

シリーズB(英語:Series B)とは、スタートアップに対する投資ラウンドの1つの段階のことであり、シリーズAに続く資金調達をさします。

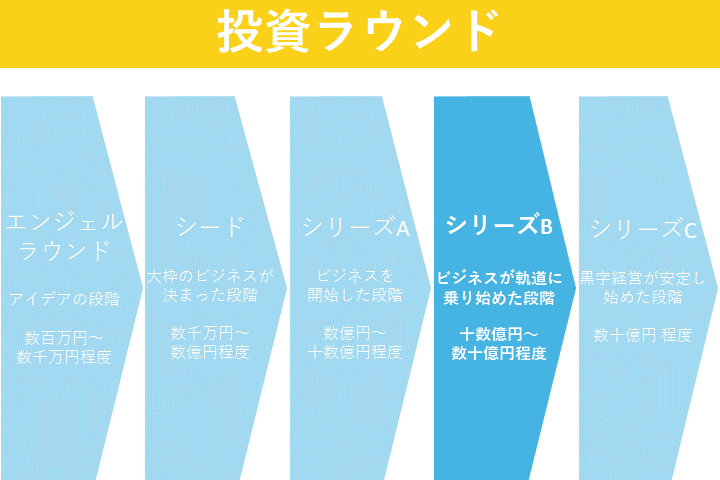

投資ラウンドとは、企業の成長フェーズのことです。アメリカのシリコンバレー発祥の考え方で、投資家がスタートアップに対する投資額を決める際の判断材料として活用されています。

シリーズBの定義

「シリーズA・B・C」といった投資ラウンドの定義は、明確に定まっておらず曖昧です。とはいえ、シリーズBにおけるスタートアップは、一定の収益を生み出しており、ビジネスが軌道に乗り始めた段階にあるのが一般的です。

また、収益が伸びて経営が安定化するため、企業の規模をさらに拡大すべく株式上場を図るスタートアップも一部で見られます。

多くの場合、シリーズBでは、創業者や投資家が投資資金の回収を行うイグジットの時期が近づくことから、黒字化が求められるようになります。

これに伴い、設備投資、販売促進、新規顧客の開拓、優秀な人材の確保、機能追加による製品の改良など、企業をさらに成長させるために多くの資金が必要となるため、シリーズAと比べて資金調達額が増加するケースが多いです(十数億円〜数十億円程度)。

スタートアップについては以下記事で解説しています。スタートアップがどのよう組織でどんな特徴があるのかを知ることで、シリーズBにおける資金調達に対する理解も深まりますので、是非ご一読ください。

シリーズBの資金調達方法

シリーズAまでは事業を軌道に乗せる目的で資金調達を行うケースが多いのに対して、シリーズBでは企業規模の拡大や更なる製品・サービスの進化、株式上場(IPO)要件(例:コーポレートガバナンスおよび内部管理体制の構築など)の充足を目的として資金調達を行うのが一般的です。つまり、数年先を見据えながら、計画的に資金調達を行う点に大きな特徴が見られます。

なお、投資家だけでなく金融機関からの融資も利用して資金調達を行うケースが見られるほか、国や地方自治体から優良企業として認められて補助金・助成金を受け取れる場合もあります。

シリーズA以降、投資家からの資金調達は、種類株式の発行を通じて実施するのが一般的です。種類株式とは、通常の株式とは異なる権利や条件を付与して発行する株式をさします。種類株式に付与できる権利や条件については、会社法に規定が存在します。

投資家の種類

シリーズBの資金調達先である投資家の代表例としては、ベンチャーキャピタル(VC)が挙げられます。

ベンチャーキャピタル(VC)とは、スタートアップやベンチャーなど高い成長率が期待される未上場企業に対して、主に出資の形で投資を行う会社のことです。

評価ポイント

シリーズBにおけるスタートアップでは、シリーズAで調達した資金を用いて、チームメンバーを増やしながら製品をブラッシュアップし、営業力の強化や事業化、組織化を進めていくのが一般的です。合わせて、より多くの顧客を獲得しつつ、事業を軌道に乗せることを目指します。そして、これらの施策を通じて築き上げられたビジネスモデル、開発した製品、獲得した顧客、組織化したチームなど、アイデアでなく事業自体の価値が投資家などから評価されるのです。

このときの評価に用いられる指標の1つに、「PMF(プロダクトマーケットフィット)」が挙げられます。PMFとは、企業の提供する製品が市場で支持されている状態をさす言葉であり、すべてのスタートアップが達成を目指している概念です。

PMFを達成したスタートアップでは、「経営資源を増加させることで売上の伸長が図れる」とある程度判断できることから、投資家に対して積極的な投資を促し、事業の成長スピードの向上につなげられます。

なお、シリーズBの時点でPMFを達成していると言えるスタートアップは決して多くはなく、ほとんどは未達成の状態です。とはいえ、ある程度は顧客を抱えている段階に到達していることから、PMF前後の状態にあるといえます。

シリーズB以外の投資ラウンド

シリーズB以外の投資ラウンドの代表例として、以下を取り上げます。

- エンジェルラウンド

- シード

- シリーズA

- シリーズC-F

それぞれの概要と資金調達額を順番に紹介します。

エンジェルラウンド

創業前後のアイデア段階にあるスタートアップに対する投資のことであり、「プレシードラウンド」とも呼ばれています。

多くの場合、エンジェルラウンドにおけるスタートアップは最初期であるため、アイデアのみが存在し、メンバーや顧客などはほとんど抱えていない状態にあります。資金調達額は数百万円~数千万円程度です。

詳細については以下記事で解説しておりますので、興味がある方はご一読ください。

シード

大枠のビジネスが定まった段階にあるスタートアップに対する投資のことです。シリーズAの前段階に位置しており、製品の具体的な内容や販売方法などは定まっておらず、プロトタイプの開発段階にあります。資金調達額は、数千万円〜数億円程度です。

シリーズA

プロトタイプが完成し、製品の提供を開始している段階にあるスタートアップに対する投資をさします。シリーズBの前段階に位置する投資ラウンドであり、資金調達額は数億円〜十数億円程度、調達期間は半年程度、調達先はベンチャーキャピタルやコーポレート・ベンチャーキャピタルなどです。

詳細については以下記事で解説しておりますので、興味がある方はご一読ください。

シリーズC-F

シリーズBを経て安定的な収益を出せるようになり、上場までの段階にあるスタートアップに対する投資のことです。シリーズC-Fの段階にあるスタートアップでは、イグジットに向けて十分な利益もしくは売上を出すための資金が求められます。資金調達額は、数十億円程度です。

投資ラウンドについては、以下記事で解説しています。併せて読んでいただくとより全体観を把握しやすくなりますので、ご一読ください。

DEEPTECH DIVE

本記事を執筆している東京大学協創プラットフォーム開発株式会社(東大IPC)は、東京大学の100%出資の下、投資、起業支援、キャリアパス支援の3つの活動を通じ、東京大学周辺のイノベーションエコシステム拡大を担う会社です。投資事業においては総額500億円規模のファンドを運営し、ディープテック系スタートアップを中心に約40社へ投資を行っています。

キャリアパス支援では創業期~成熟期まで、大学関連のテクノロジーシーズを持つスタートアップへの転職や副業に関心のある方とのマッチングを支援しており、独自のマッチングプラットフォーム「DEEPTECH DIVE」を運営しています。

DEEPTECH DIVEにご登録頂くと、東大IPC支援先スタートアップの求人募集情報を閲覧でき、またスタートアップから魅力的なオファーを受け取ることができます。ご登録は無料で、簡単なプロフィールを入力頂くことでご利用頂けます。

今すぐにキャリアチェンジをお考えでない方でも、東大IPC社員へのカジュアル相談は大歓迎です!もしご興味のある方は是非、マッチングプラットフォーム「DEEPTECH DIVE」にご登録ください。